Главная книга

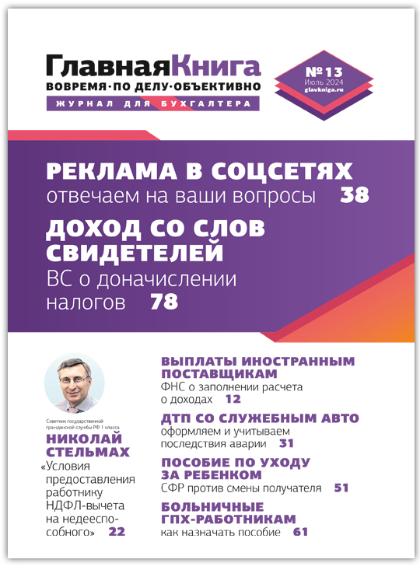

АНОНС ЖУРНАЛА "ГЛАВНАЯ КНИГА" N13 (581) 25 июня 2024

ДИАЛОГ

Н.Н. Стельмах, Минфин России: «Условия предоставления работнику НДФЛ-вычета на недееспособного»

ОСН/УСН/АУСН/ЕСХН/ПСН

По общему правилу вычет по НДФЛ на ребенка предоставляется до достижения им 18 лет, а на учащихся очно — до 24 лет. Но с прошлого года появилось дополнение: вычет на каждого ребенка или подопечного, признанных судом недееспособными, предоставляется вне зависимости от их возраста. В бухгалтериях не всегда могут однозначно решить, положен ли этот новый вычет работнику в той или иной ситуации. Мы разобрались с вопросами вместе со специалистом Минфина.

НАЛОГИ И БУХУЧЕТ

ФНС разъяснила, как заполнять расчет сумм доходов, выплаченных иностранным организациям

ОСН/УСН/АУСН/ЕСХН/ПСН

В связи с многочисленными вопросами налогоплательщиков о порядке заполнения и представления в налоговые органы расчета сумм доходов, выплаченных иностранным организациям, и сумм удержанных налогов ФНС наконец-то выпустила свои разъяснения. Какие выплаты все-таки необходимо указывать в расчете? А какие в расчете можно и не отражать? Об этом вы узнаете из нашей статьи.

Субсидии: что это такое и каков их бухучет

ОСН/УСН/АУСН/ЕСХН/ПСН

Получить субсидию из бюджета могут в том числе и коммерческие организации. Если ваша организация попала в список тех, кому положены бесплатные бюджетные деньги, вам пригодится наша статья. Читайте, какие бывают субсидии, а также как и когда их надо отражать в бухучете.

НДФЛ с выплаты выходящему участнику ООО: подбираем КБК

ОСН/УСН/АУСН/ЕСХН

При выходе участника из общества ему выплачивается действительная стоимость доли. Если участник — физлицо, общество как налоговый агент должно исчислить с этого дохода НДФЛ, удержать его и перечислить в бюджет. Вопрос в том, какой при этом КБК указать в ЕНП-уведомлении и, соответственно, в НДФЛ-отчетности.

Служебный автомобиль попал в ДТП: что предпринять и как оформить

ОСН/УСН/АУСН/ЕСХН

Водитель — работник организации, исполняя свои трудовые обязанности, попал в ДТП. В результате аварии был поврежден служебный автомобиль и/или пострадал автотранспорт другого участника ДТП. Мы расскажем, какие действия должна предпринять организация, что нужно оформить и кто должен возместить ущерб.

Возмещение ущерба при ДТП служебного автомобиля: учетные нюансы

ОСН/УСН

У ДТП со служебным автомобилем множество бухгалтерских и налоговых последствий. В первую очередь это необходимость ремонта автомобиля, а возможно, даже его списания. Кроме этого, потерпевшая сторона может потребовать возмещения ущерба. А если в аварии виноват ваш работник, то наверняка вы решите взыскать с него сумму причиненного ущерба. Из нашей статьи вы узнаете, как отразить эти операции в бухгалтерском и налоговом учете, в том числе и упрощенцам.

8 вопросов о рекламе в социальных сетях

ОСН/УСН

Сейчас довольно популярна реклама в Интернете, особенно в социальных сетях. Закупка рекламы у блогеров, раскрутка собственного блога — это хорошие способы повысить узнаваемость бренда и уровень продаж. Однако все это требует немалых затрат. Как их учесть и в каком размере принять в налоговом учете? Ответ на этот и другие вопросы — в свежем номере журнала.

ЗАРПЛАТА И КАДРЫ

Тест: исправляем ошибки в заявлениях работников

ОСН/УСН/АУСН/ЕСХН/ПСН

Большинство заявлений работники пишут в произвольной форме, а потому иногда допускают в них ошибки. Чтобы не нажить проблем на ровном месте, рекомендуем проверять написанное до того, как давать документу ход. Оценить, насколько хорошо вы отличаете «правильные» заявления работников от «неправильных», поможет наш тест.

Детское пособие — 2024: запрет на переоформление и другие нюансы

ОСН/УСН/АУСН/ЕСХН/ПСН

С 2024 г. родитель может выйти на работу из отпуска по уходу за ребенком и продолжать получать пособие до достижения им возраста 1,5 лет. В каких случаях выплаты все-таки будут прекращены? Может ли родитель сам отказаться от пособия? Может ли быть назначено пособие другому родителю, если он оформит детский отпуск? К сожалению, разъяснения СФР по некоторым вопросам родителей не обрадуют.

Больничные, если основная работа стала совместительством или наоборот

ОСН/УСН/АУСН/ЕСХН/ПСН

Ситуации, когда основной работник становится внешним совместителем или, наоборот, когда работа по совместительству становится для человека основной, — не редкость. Мы разобрались, можно ли в таких случаях считать, что для целей назначения больничных работодатель не изменился. И выяснили, нужно ли при расчете пособия такому человеку учитывать заработок, полученный еще до смены статуса «основной работник»/«совместитель».

Памятка по отражению декретного и детского отпуска в форме ЕФС-1

ОСН/УСН/АУСН/ЕСХН/ПСН

В каких подразделах формы ЕФС-1 нужно отразить сведения о сотруднице, которая ушла в декретный отпуск, или о работнике, оформившем отпуск по уходу за ребенком? Как их правильно заполнить? И в какой срок надо представить эту отчетность в СФР? С нашей шпаргалкой вы быстро найдете ответы на эти вопросы.

Договор ГПХ и больничные

ОСН/УСН/АУСН/ЕСХН/ПСН

С 2023 г. физлица — исполнители и подрядчики стали застрахованными на случай ВНиМ и получили право на больничные при условии уплаты за них взносов в прошлом году не менее определенной суммы. Порядок назначения пособия по нетрудоспособности физлицам, работающим по договорам ГПХ, зависит, в частности, и от того, работают они где-то еще по трудовому договору или нет.

Подавать ли сведения о застрахованном лице на ГПХ-работника...

ОСН/УСН/АУСН/ЕСХН/ПСН

С переходом на проактивный механизм назначения соцпособий у работодателей появилась обязанность представлять в СФР в электронном виде форму сведений о застрахованном лице. Сейчас такие сведения надо подавать и на работающих по договорам ГПХ людей, которые вошли в число застрахованных на случай ВНиМ. Хотя такая необходимость появилась еще с 2023 г., вопросы по подаче сведений на ГПХ-работников еще возникают.

ПРОВЕРКИ И КОНТРОЛЬ

Налоговый контроль за ценами в обычных сделках

ОСН/УСН/АУСН/ЕСХН

В НК есть раздел VI «Взаимозависимые лица... Налоговый контроль в связи с совершением сделок между взаимозависимыми лицами...». Он пришел на смену статьям 20 и 40 НК РФ, применявшимся к сделкам, доходы/расходы по которым были признаны до 01.01.2012. Однако контроль цен применяется иногда в ситуациях, для которых он сейчас прямо не предусмотрен НК. Мы рассмотрели его последствия с учетом свежей судебной практики и разъяснений ФНС.

ВС РФ: размер облагаемого дохода можно определять по свидетельским показаниям

ОСН/УСН/АУСН/ЕСХН

Пока не получены деньги — нет облагаемого дохода. В этом суть кассового метода по УСН и НДФЛ. В этом же и сложность для налоговиков, когда они выясняют, что кто-то получает доходы, но не платит с них налог: если деньги не прошли через банк и не составлялись платежные документы на получение конкретных сумм (расписки, ПКО, кассовые чеки), то невозможно определить размер доначисления. Свежие выводы Верховного Суда могут существенно облегчить налоговым органам задачу доначислений в подобных случаях.

Кому теперь направлять заявление об отсрочке/рассрочке по налогам?

ОСН/УСН/АУСН/ЕСХН/ПСН

ФНС скорректировала правила предоставления отсрочки/рассрочки по уплате налогов. Новые положения меняют лимиты, от которых зависит подведомственность на подачу заявления об отсрочке/рассрочке по налогам. Изменения вступят в силу 30 июня.

ЛИЧНЫЙ ИНТЕРЕС

Как платить НДФЛ с процентного дохода в 2024 году

В 2024 г. вкладчикам (как резидентам, так и нерезидентам), получившим от российских банков процентный доход выше необлагаемого минимума, нужно заплатить НДФЛ. В общем случае самому вкладчику считать доход и налог с него не надо — всю информацию налоговики получают от банков и размещают в личном кабинете физлица на сайте ФНС. Но проверить правильность этих сведений не помешает. А если вы хотите получить с процентного дохода НДФЛ-вычеты, то придется подать декларацию.

ТАКЖЕ ЧИТАЙТЕ В БЛИЖАЙШИХ НОМЕРАХ

- Мнения судов по спорным зарплатным вопросам

- Как избежать проблем при сотрудничестве с самозанятыми

- 10 ответов на учебные вопросы помогут работодателю не допустить ошибок

- Топливные карты: учет покупки ГСМ и самих карт

- Налоговые обязанности физлица: налоговый резидент VS нерезидент

АНОНС ЖУРНАЛА "ГЛАВНАЯ КНИГА" N13 (605)

АНОНС ЖУРНАЛА "ГЛАВНАЯ КНИГА" N12 (604)

АНОНС ЖУРНАЛА "ГЛАВНАЯ КНИГА" N11 (603)

АНОНС ЖУРНАЛА "ГЛАВНАЯ КНИГА" N10 (602)

АНОНС ЖУРНАЛА "ГЛАВНАЯ КНИГА" N9 (601)

АНОНС ЖУРНАЛА "ГЛАВНАЯ КНИГА" N8 (600)

АНОНС ЖУРНАЛА "ГЛАВНАЯ КНИГА" N7 (599)

АНОНС ЖУРНАЛА "ГЛАВНАЯ КНИГА" N6 (598)

АНОНС ЖУРНАЛА "ГЛАВНАЯ КНИГА" N5 (597)

АНОНС ЖУРНАЛА "ГЛАВНАЯ КНИГА" N4 (596)

АНОНС ЖУРНАЛА "ГЛАВНАЯ КНИГА" N3 (595)

АНОНС ЖУРНАЛА "ГЛАВНАЯ КНИГА" N2 (594)

АНОНС ЖУРНАЛА "ГЛАВНАЯ КНИГА" N1 (593)

АНОНС ЖУРНАЛА "ГЛАВНАЯ КНИГА" N24 (592)

АНОНС ЖУРНАЛА "ГЛАВНАЯ КНИГА" N23 (591)

АНОНС ЖУРНАЛА "ГЛАВНАЯ КНИГА" N22 (590)

АНОНС ЖУРНАЛА "ГЛАВНАЯ КНИГА" N21 (589)

АНОНС ЖУРНАЛА "ГЛАВНАЯ КНИГА" N20 (588)